老後の生活費

SBI証券 資産運用

退職後は貯蓄の取り崩しが避けられない

近い老後、ゆとりのある生活をしたいと思うことは誰でも思うことです。老後の生活とお金の問題は離して考えられません。ゆとりある老後には思った以上にお金がかかります。これらはだれしもが必ず先に起こる未来のことですので、早かれ遅かれ準備が必要になります。退職後のお金事情を具体的に見ていきましょう。

老後の生活費

老後の生活費は毎月いくら必要なの?

ゆとりある老後を過ごすために必要考えられている費用。「毎月35.4万円」

これは、生命保険文化センターが行った平成25年度「生活保障に関する調査」による夫婦2人の老後に必要と考える生活費用の平均額22.0万円と、レジャーや趣味に使うお金のプラスアルファを合わせたものです。

老後の生活費は何年分必要なの?

平成25年の日本人の平均寿命は、男性は80.21歳・女性は86.61歳です。65歳の人の余命を見ると男性は19.08年(寿命84.08歳)、女性は23.97年(寿命88.97歳)です。(厚生労働省「平成25年簡易生命表」より)

65歳以降の老後を夫婦ふたりで生活していくと想定すると女性の平均余命の23.97年分の生活費が必要になる計算になります。

老後の生活費の為の貯蓄はいくら必要?

65歳からのゆとりある老後を過ごすための貯蓄はいくら必要なのか考えてみましょう。毎月必要なお金から年金を引いて求めます。

(毎月かかるお金35.4万円-公的年金22万円)×約24年分×=約3859万円

寿命を全うするまでに夫婦二人で年金以外に約3859万円を自分の力で準備しなければなりません。14.6万円/月です。公的年金を毎月22万円もらえたと考えて。です。

いままで貯めてきた老後資金はいつから使うの?

老後資金を使い始める平均は64.6歳(生命保険文化センター「生活保障に関する調査」/平成25年度)となっています。例えばサラリーマンの男性が退職してすぐから使いはじめる人が多いということですね。

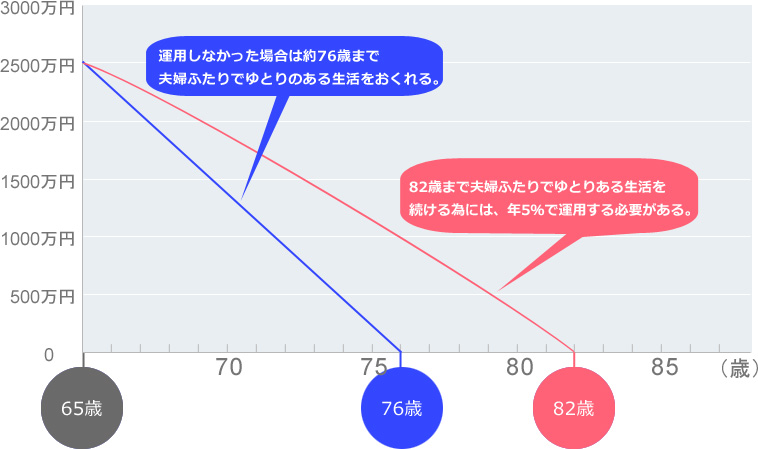

老後に貯蓄を切り崩しならが生活した場合の貯蓄額の減りをシミュレーションで見て行きましょう。仮に退職までに2500万円の貯蓄していたとします。毎月年金以外に14.6万円必要にになるため、毎月14.6万円の貯蓄を取り崩したとたら、今ある2500万円を運用しなかった場合、14~15年で貯蓄は0となってしまいます。現在の65歳の女性の平均余命は約24年ですので、残り10年分足りません。使いながらも資産0とならないように運用することが重要なのです。

以下のグラフは退職時の金融資産を毎月14.6万円生活費として使った場合、何歳で資産が0になるかをシミュレーションしたグラフです。

退職時の金融資産を2500万円、毎月の不足額約14.6万円(年間約175万円)を生活費として使うとして、5%の利率で運用したときと、資産を運用しなかったときを比べています。

豊かな老後生活のためには資産運用し、金融資産の減り具合を緩やかにしていくことが重要なのです

着実な資産運用のポイント

SBI証券で資産運用

ポイント1 複利で資産運用する

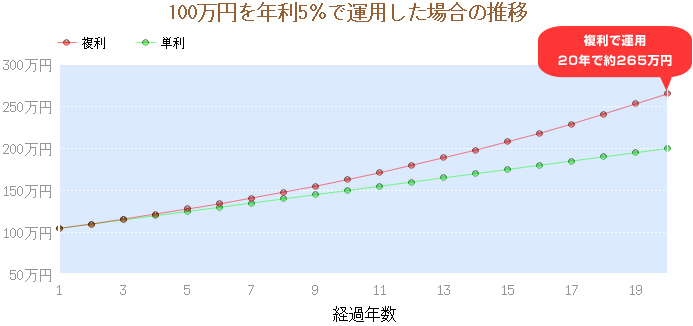

資産運用は複利の効果と切り離すことはできません。複利運用とは、お金を運用して得た利益を運用し、更に利益を得る方式のことです。逆に、運用して得た利益を使い、元本のみを運用することを単利といいます。

例 100万円を年利5%で運用した場合、複利運用すると20年後には265万円になります。

単利運用の場合、20年後は200万円です。

100万円を複利で運用した場合 20年後:265万円、30年後432万円

100万円を複利で単利した場合 20年後:200万円、30年後250万円

同じ年5%の利率でも、複利と単利では20年間で受けとる利息の総額には、65万円もの差が生まれます。単利での運用と複利での運用の差は運用年数が長いほど広がっていきます。よって長期の資産運用を行うには複利での運用を行うことが重要なのです。

ポイント2 価格変動リスクを抑える

資産運用するにあたって、価格が大きく変動するのは良くありません。一度落ちたものを元の価格に戻すには簡単では無いからです。少しの利益を積み重ね、着実に資産を増やすことが重要です。

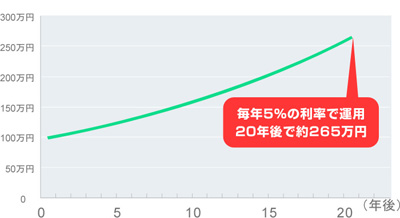

以下の3つのケースは、100万円を年平均5%で運用したときの20年後の運用結果を示したグラフです。すべてのグラフにおいて、年平均5%の収益を上げているにもかかわらず、20年後の運用結果は違ったものになってることがわかりますね。大きな儲けを求めてリスクを背負い、上下に大きく揺れてしまう運用を行うより、毎年5%という着実な資産運用を続けることが大事なのです。

ケース1

100万円を年利5%で複利運用し収益を上げた場合、20年で資産は265万円になります。

ケース2

年平均5%の収益を上げているが、幅が大きく利益が出たり、損をしてしまっている場合。

前年より30%の利益と20%の損を繰り返すと、20年後の資産は148万円となります。

ケース3

年平均5%の収益を上げているが、幅が大きく利益が出たり、損をしてしまっている場合。

前年より50%の利益と40%の損を繰り返すと、20年後の資産は35万円となります。

資産形成には投信積立が有効

SBI証券で投信積立

投信積立って、どんな人がしてるの?

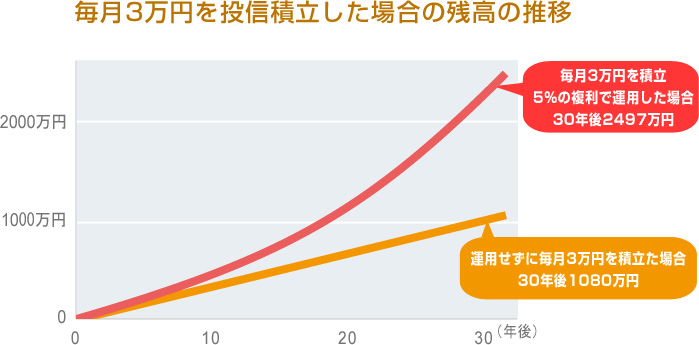

投信積立をしているのは、年代別に見ると30代~40代が多く、全体の75%を占めます。積立金額は、30代から50代までで、毎月3万円の積立している人が多いです。ページ1番下のグラフは毎月3万円を年5%の複利で投信積立した場合と、毎月3万円を0%で積立したものを比べたグラフです。利率5%で投信積立を行えば、30年後に3000万という資産を作るのも夢ではなくなります!

- 若い世代

- 運用できる期間を長く持てるのが最大の強み

大きな金額ではなくとも、長期に運用し利益を狙う事が重要

- 働き盛り世代(子育て世代)

- 支出も多い期間

資産を効率良くふやす工夫をしながら、投信積立のように安全性も考えながら中長期での着実な運用を組み合わせる事が重要

SBI証券の投信積立のメリット

低額から積立することができる

投信積立の良さは第一に小さな金額から積立ができるということです。投資を始めるなら100万くらいなないと・・・というイメージがあるかもしれませんが、それは、誤解です。SBI証券では、月500円から投信積立ができるのです。

買い時と、売り時に悩むことがあまりなくなる

投資信託を買ってみたいと思っている人が多い中、損失を出してしまう可能性がある事に恐れて手が出せないという人も多いでしょう。

ですが、こうしたリスクは長期の運用で分散して投資することによって、回避できることが過去のリーマン・ショックを含めたデータから判明しています。

たとえ、暴落したとしても、その後も毎月買い続けることによって平均取得単価が下がります。

例えば、毎月100円を使い「りんご」を買い続けるとして、1月目は100円で1つのりんごを買うことができ、2月目は50円に値下がりしし、2つのりんごを買うことができました。

2ヶ月間で、200円を使い、3つの「りんご」を手に入れることができました。1つの平均取得単価は、約67円になります。

もし最初の月に200円を1度に使い、りんごを買ってしまっていたら、りんごは2つしか手に入らなかった事でしょう。平均取得単価は100円です。

SBI証券で投資信託を積立てるということは、投資信託を毎月同じ金額分買うことになります。投資信託を一度に購入する場合は、売買のタイミングを注意深く考えなければならないですが、投信積立は、少額で毎月同じ金額分投資していくことにより、買う金額が平準化されていく為、買い時と売り時のタイミングを相場に左右されることが減るのです。

複利の効果を期待できる

投信積立をすると、分配金をもらえることがあります。投信積立の場合、通常は出た分配金は元本と一緒に再投資されます。分配金が出る度に再投資されることによって、運用資産がどんどん増えていきます。

20年、30年と長期に積立運用することにより、複利の効果は最大限に発揮されます。

投信積み立ては、全世界に分散して投資することが重要となります。

投信積立のおすすめポートフォリオはアドバイザーにご相談下さい。

どうして投資が必要なの?

超低金利時代、日本人の預金偏重は続くか

『貯蓄から投資へ』という言葉を聞いたことはあるでしょうか。大切な金融資産を低金利の預貯金として持つのではなく、その金融資産を元手に収益を上げる努力が必要になってきています。

なぜ、投資が必要なの?

1990年台より以前の預貯金は高い金利によって、ただ銀行に預けているだけで増やすことができました。バブル経済崩壊以降から低金利が続く現在の日本では、預貯金だけで資産を増やすことは難しい時代になっています。

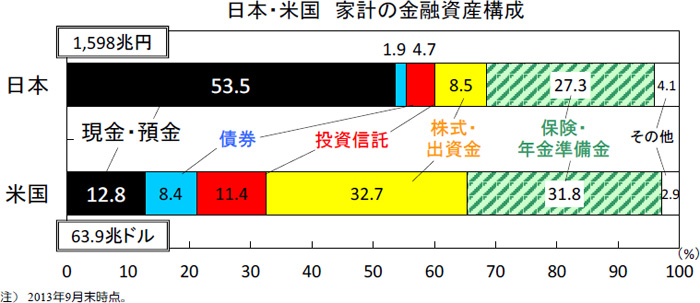

以下の図を見て行きましょう。

日本では、家計の資産の内約半分(53.5%)を預貯金として持ち、投資されているのは15.1%です。米国では反対に、預貯金として12.8%持ち、株式や投資信託や債券投資に約半分(52.5%)の資産をまわしています。債券や投資信託、株式・出資金に日本の約3~4倍の割合で投資していることがわかります。

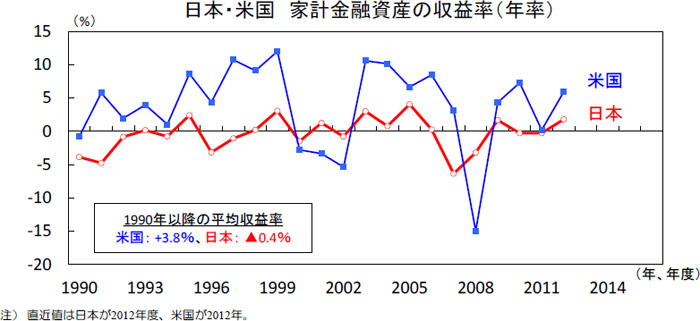

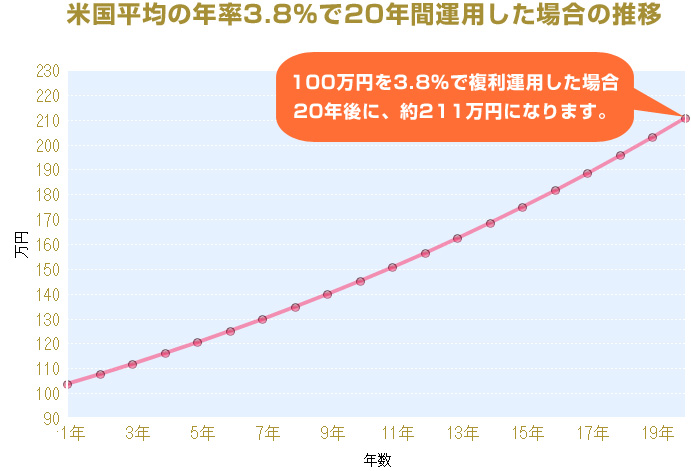

次に収益率を見て行きましょう。以下のグラフを見ると、1990年以降の米国の平均収益率は3.8%、日本の平均収益率はマイナス0.4%です。つまり、米国は家計の金融資産の多くを投資し、年率3.8%(1990年以降)の収益を上げていることがわかります。

米国の3.8%の平均収益率で100万円を20年間運用した場合、いくらになるでしょうか?

投資信託のご相談

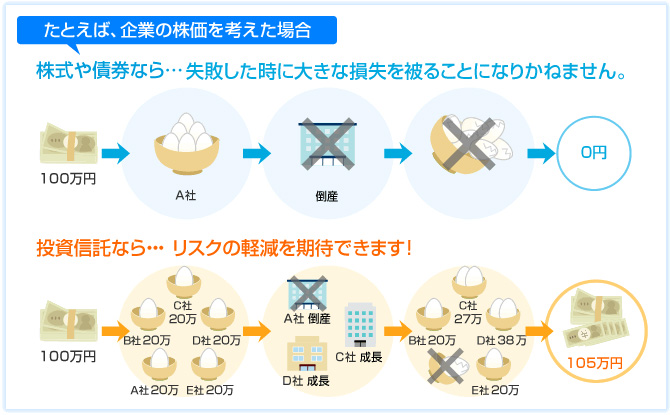

『貯蓄から投資へ』という言葉を耳にした事はあるでしょうか。大切な金融資産を低金利の預金、貯金として持つのではなく、その金融資産を元手に収益を上げる努力が必要になってきています。資産を運用していくにあたって重要なのは、リスクを分散させることです。投資信託では、初心者でもリスク分散型の投資が可能なのです。

- 投資信託を使った資産運用の考え方

- 複利、分散投資を原則に投資しましょう。例えば100万円を年率5%で運用すれば20年経つと、単利の場合200万円になりますが、複利で運用すると265万円になるのです。

- 豊かな老後生活

- 年金だけに頼って老後を暮らせる時代は終わりを迎えようとしています。2000年頃は3.6人で1人の年金世代を支えていました。日本は少子高齢化が進み、このままのペースで少子高齢化が進んでしまうと、2050年では1.2人で1人の年金世代を支えることになります。当然ながら今後年金として受け取る額も減ると予想されますね。将来の老後の不安を取り除くために節約をして質素な生活をしたり、働きつづけるという撰択もありますが、今ある貯金に目を向けていくことも大切なのです。

日本では家計の約半分を銀行へ預け、投資にまわしているお金は1~2割程ですが、欧米諸国では金融資産を株、債券、貯蓄に分散して運用することが一般的で、家計の約半分のお金を投資にまわしているのです。

いつ投資信託を買えば良いのか、どの投資信託を買えば良いのかと悩んでしまい、なかなか注文を出す事ができない・・という方もいらっしゃるのではないでしょうか。

一括で投資してしまったが為に高値で買ってしまった。という事になってしまうこともあり得ます。そんな時におすすめなのは【投信積立】です。高値掴みのリスクは長期間にわたり、積立投資することによって、回避できます。たとえ、暴落したとしても、その後も毎月買い続けることによって平均取得単価が下がるのです。

投信積み立ては、全世界に分散して投資することが重要となります。

投信積立のおすすめポートフォリオはアドバイザーにご相談下さい。

株価をリアルタイムで調べよう

株価をリアルタイムで見る方法はとても簡単です。SBI証券に口座開設を持っていれば、株価をリアルタイムで見る事ができます。

東京証券取引所の場合、国内株式の株価は、月曜の9時から15時まで(午前は9時から11時半まで・午後は12時半から15時まで)土日祝と年末年始以外は、1秒ごとに刻々と動いているのです。SBI証券に口座を作ることができて、さぁ、何から始めたら良いの?と思ったら、身近な会社の株価情報を調べてみましょう。

株価の動きをリアルタイムで見てみよう!

SBI証券では株価情報画面で、実際に株価が動いているところをリアルタイムに見ることができます。株価情報を自動更新させることにより、株価は3秒おきにリアルタイムで最新の株価に自動で更新され、主に下図オレンジの枠内で変化があったところが点滅します。株価が上がった場合は赤色で点滅し、下がった場合は青色の点滅をします。

株価を自動更新で動かそう!

- ①株価情報画面のチャートのすぐ上にある株価自動更新を「ON」にする

- ②すぐ左にある稼働をクリックする

SBI証券LINEサービスでできること

LINEアカウントとお友達になることで、パソコン・スマホサイト・アプリにアクセスしていなくてもLINEから国内株式の発注が可能になりました。LINEサービスからできることは、まだまだ少ないですが、業界初めてのサービスです。

LINEサービスのコネクト?SBI証券のLINEと友達になっただけでは使えないの?

コネクトとは、SBI証券の口座と紐付・連携させることです。

コネクトしなくてもできること

- 株価照会(20分前の株価)

- …例えば、「自動車」と入力すれば、「トヨタ自動車」「日産自動車」「三菱自動車」「いすゞ自動車」というように予測して返事をしてくれます。もちろん銘柄コードでの株価照会も可能です。

コネクトするとできること

- 国内株式買い注文(当日・成行のみ)

- LINEで注文した場合、約定通知をLINEで受け取れる

- 株価照会(リアルタイム)

- NISA預りでの注文(国内株式の当日・成行買い注文のみ)

LINEサービスでできないことの例

- 国内株式現物売り注文

- 信用取引

- 指値での買い注文

- 期間が当日以外の注文

- 投資信託

- 債券

- 外国株式

- FX

- IPO(新規上場株式)

SBI証券LINEサービスはこんな人におすすめ。

注文は、SBI証券のLINEアカウントと会話しながら注文できます。質問に答えるだけで注文できるから、株を買ったことがない人でも注文が簡単に出せます。

スマートフォンで株を注文するなら「SBI証券の『HYPER 株アプリ』を入れたらいいんじゃない?」という声も聞こえてきそうですが、LINEサービスの良さはなんといっても会話です。まるで、コールセンターで質問形式で注文しているような気分になれる・・とまではいきませんが、SBI証券のLINEアカウントが、株の注文で必要なことを聞いてくれるので、「株の取引なんて初めてで何を決めれば買えるのかわからない」という人にとっては、気軽に始められます。

SBI証券のLINEサービスは、LINEアプリがダウンロードされていればすぐに使いはじめることができます。スマホを持っている人の中でLINEを使っている人の割合は71.7%(平成27年9月LINE調査)です。新しいアプリをダウンロードする必要が無ければ始めるのも簡単ですね。

今のところ、LINEサービスで株を売ることはできないので、LINEサービスで買った株を売りたい場合はSBI証券のパソコンサイトや、株用のアプリから売り注文を出してくださいね。

注目情報

今週の株式市況

今週(1-5日)は名実ともに12月相場がスタートする。年末特有の個別材料株によるラリーが期待され、全般も堅調な展開が予想される。2日には衆院選が公示され、14日の投開票に向けいよいよ選挙戦が本格化する。